Статистика

Всего постов

11843

3,541,312 просмотров

Новых постов

+2

3 в день

Лучшие посты автора

Лучшие посты читателей

Самые активные читатели

| Julio | 679 |

| Soul | 285 |

| iYeti | 179 |

| barbeysize | 144 |

| kain1987 | 125 |

-

-

БоевойСлон, В таком случае не стоит влезать в чужой спор, если ты не готов хотя бы минимально раскрыть свою позицию. Могу тебя попросить больше не постить в спорах и обсуждениях, которые я веду? Чтобы я не тратил время.

-

У тех, кто считает, что я «зря влез в чужой спор», есть возможность выразить своё отношение минусами к моим постам.

О чём либо просить меня ты можешь только в своём блоге. -

БоевойСлон, Жаль, что ты не способен пойти на встречу даже в таком простом вопросе. Ну дело твое, ок.

-

Цитата (Mercator @ 10.5.2020)

Задача.

Вводная часть. Как мы знаем, на очень долгой перспективе суммарный курс акций (индекс) является функцией от совокупной прибыльности компании. То есть если средневзвешенная прибыль компаний, входящих в индекс, за 200 лет составила 1 000 000%, то это означает, что и инвестиции индекс тоже выросли на миллион% +-эпсилон (с учетом реинвестиции дивидендов). Эпсилон за всю наблюдаемую историю составлял 70% в 9/10 случаев. Не пинайте, хирургически не проверял, но эти цифры оч близки к правде.Пример.Предположим, есть два рынка акций. А и Б.

Есть страна Кракозия.

В ней есть фондовая биржа, на которой торгуются акции 500 компаний. Дивиденды в Кракозии выплачивать запрещено, вся прибыль идёт на развитие компаний.

Индекс в Кракозии 10 мая 1820 года был равен 1.

Совокупная прибыль кракозийских фирм за 200 лет составила $10000

Вывод.

Фондовый индекс Кракозии сегодня равен 10001±эпсилон. Эпсилон равен 7000 (это уже реальные исторические данные за всю историю фондового рынка).

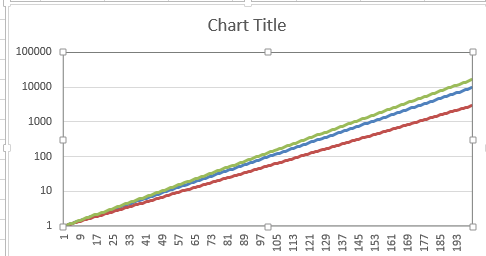

То есть $1, вложенный 10.05.2020 в Кракозийский индекс, превратился в $3000-$17000, что в сравнении с исходным одним долларом примерно одно и то же (по логарифмической шкале). На графике худший, средний и лучший варианты.

Годовая прибыльность рынка А всегда была, есть и будет 10%, но год от года она колеблется вокруг этого числа.

Годовая прибыльность рынка Б всегда была, есть и будет 6%, но год от года она колеблется вокруг этого числа.

Пример гипотетический, понятно, что в реальном мире будущее неизвестно.

Вопрос. Акции какого рынка стоит покупать? И на какие числа смотреть?

Если что, я первый куплю акции рынка Б при условии, что Р/Е рынка А сегодня 30, а Р/Е рынка Б сегодня 7.

Нужны математики.

Зачем такие загадки на ночь А если серьездно, то если я правильно понимаю матчасть, то из твоих вводных следует брать рынок А, т.к. он недооценен, а рынок Б переоценен. Или тогда я не понимаю суть, но тогда расталкуй как у рынка с доходностью 10% п/е = 30. Оно же должно быть 10

-

Цитата (Soul @ 10.5.2020)

Да действуй как хочешь. Ты не можешь понять довольно простенькую мысль и математическую модель. Но не можешь и не можешь, боюсь я тут бессилен.

Я понимаю о чем ты говоришь. Активные инвесторы, спекулянты тоже участвуют в ценообразовании. Но какая-то часть все равно остается за притоком от пассивных инвесторов. Если в основном они будут грузить на США, то это отразится на цене, уменьшая гипотетическое +ев штатов. Получается какой-то механизм испарения +ев есть. А за счет чего появляется +ев америки я еще не услышал от тебя. -

Цитата (Soul @ 10.5.2020)

Почему чем выше ЕВ тем больше должны быть дисперсия?

Ладно, я подхвачу.

Потому что ЕВ и дисперсии (почти) достаточно, чтобы принять решение о предполагаемом распределении вероятности/привлекательности актива (оставим в скобках корреляцию с другими активами, например). То есть туда уже зашиты политические риски (в диспу), и все другие факторы.

ЕВ (среднему) инвестору - хорошо, диспа - плохо.

Даже в индексах спрос и предложение регулирует цену, американский индекс выгодней, все купили VOO, вангвард прилежно купил акций, теперь ЕВ американского индекса чуть поменьше (хотя бы из-за снизившейся дивидендной доходности в процентах).

Эффективный рынок можно понимать как то, что к твоему моменту прихода на рынок все его неточности в ценах устранены, то есть строго лучший актив покупали до тех пор, пока его цена не выросла настолько, что у других или диспа выше, доходность выше, или наоборот.

А про горе-трейдеров пассаж к тому, что твое рассуждение верно, только если ты считаешь, что у тебя какие-то особые критерии для оценки активов относительно среднего инвестора. -

Разные инвестиционные проекты сравниваются путем дисконтирования их EV (приведения будущих финансовых потоков к сегодняшней стоимости).

Это к вопросу о том, как оценивать сегодняшнюю стоимость проектов А и Б. Один из которых более выгоден в краткосрочном периоде, другой - в долгосрочном. -

Цитата (БоевойСлон @ 10.5.2020)

У разного P/E должна быть причина. Вероятно, при такой разнице неверна либо вводная часть, либо предположения о будущей годовой прибыльности рынков.

Как это вижу я. Вот есть российский рынок с Р/Е=7. И есть американский с Р/Е=24. Я убежден в том, что в очень долгой перспективе российские компании принесут меньше прибыли (речь именно о прибыли компаний, а не о стоимости акций), чем американские. Фундаментальная причина в том, что в России хуже работают рыночные механизмы, чем в США. То есть иногда компании конфискует государство (ЮКОС), иногда их нагружают социалкой (любой градообразующий бизнес).

Никто со мной не спорил, что курс акций в очень долгосрочной перспективе прямо пропорционален прибыли компании. Значит, российский индекс покупать нельзя ни по какой цене, если вкладываешься на 100 лет. Но тем не менее, у рос акций есть цена и кто-то их покупает. Более того, если эта цена снизится в 100 раз, то я первый побегу и куплю их, т.к. тупо продав стулья из офиса моей компании я верну свои вложения.

Выходит, что покупать рос индекс при определенной цене всё-таки надо.

Парадокс.

Моя задача как раз и заключается в том, чтобы поженить реальность с этим парадоксом.

Интересует твоё мнение, на какие числа смотреть (Текущее Р/Е? Срок инвестиций? Целевое Р/Е? Другое?), чтобы всё-таки купить себе немного неСША. -

Мне кажется, что этот парадокс разрешается, если учесть дивиденды.

Предположим дополнительно, что дивиденды тоже пропорциональны прибыли. Пусть сейчас дивиденды на двух рынках равны 100$ на одну "акцию" и растут со скоростями 3% и 5% (прибыль растёт так же). Тогда если цена акции на втором рынке равна 5000$, то доходность вложений будет 7% (5% рост + 2% дивиденды). Чтобы на первом рынке доходность была такой же, цена там должна быть равна 2500$ - чтобы дивиденды составляли 4% от цены.

Соответственно, мы можем ожидать, что на первом рынке P/E будет в два раза меньше, чем на втором. -

Mercator, ты оцениваешь будущую прибыль, а п\е про текущую.

Учитывая политические и др риски, инвесторы выбирают американский рынок, тем самым повышая его п\е и ухудшая фундаментально будущие покупки. Вот тут у нас и баланс находится, фундаментально рос рынок лучше по показателям, а американский более перекуплен.

А еще прибыль можно неэффективно направлять и получится, что прибыль есть, а компания не растет, соответственно и акции не растут -

Цитата (Soul @ 10.5.2020)

А какой риск в случае с индексом? Под риском мы понимаем волатильность, дисперсию? Но в таком случае почему ЕВ и дисперсия должы иметь какую-то четко направленную корреляцию? Почему чем выше ЕВ тем больше должны быть дисперсия?

Предположу, что если при таком уровне подготовки воздерживаться от пассажей типаЦитата (Soul @ 10.5.2020)

Ты не можешь понять довольно простенькую мысль и математическую модель. Но не можешь и не можешь, боюсь я тут бессилен.

...то у других участников будет больше желания вести содержательную беседу, а не обмениваться колкостями. -

Парадокса нет, ты же сам пишешь:

Цитата (Mercator @ 11.5.2020)

Я убежден в том, что в очень долгой перспективе российские компании принесут меньше прибыли (речь именно о прибыли компаний, а не о стоимости акций), чем американские.

Меньше, но не ноль прибыли же. Следовательно существует цена, при которой вложение в российский рынок будет выгоднее на сто лет. Если смотреть по P/E - рынок оценивает это "меньше" примерно в три с половиной раза. -

Цитата (Mercator @ 11.5.2020)

Интересует твоё мнение, на какие числа смотреть (Текущее Р/Е? Срок инвестиций? Целевое Р/Е? Другое?), чтобы всё-таки купить себе немного неСША.

Наложи на график интересующего тебя рынка, график p/e этого рынка. Или другого доходного мультипликатора, например ev/ebitda. Вот по мне, так скажем в s&p500 сейчас лучше не вкладываться,т.к. мультипликаторы на исторических мах, по крайней мере на графиках, которые я смог нагуглить. -

Цитата (sanitar @ 11.5.2020)

Я понимаю о чем ты говоришь. Активные инвесторы, спекулянты тоже участвуют в ценообразовании. Но какая-то часть все равно остается за притоком от пассивных инвесторов. Если в основном они будут грузить на США, то это отразится на цене, уменьшая гипотетическое +ев штатов. Получается какой-то механизм испарения +ев есть. А за счет чего появляется +ев америки я еще не услышал от тебя.

Какой-то механизм "испарения" ЕВ есть. Я с этим не спорю. Что не мешает (в теории) рынку США оставаться самым выгодным. Это не противоречит напрямую теории эффективного рынка. Остается ли рынок США самым выгодным или нет - я без понятия.

По поводу +ЕВ рынка США. Я опять же без понятия. То есть я могу написать кучу причин. Как я могу написать кучу причин и для +ЕВ развивающихся рынков. Но как все эти причины взвесить и получить вы выходе число - я не знаю. -

2unreal2b, Ну вон Слон не захотел мне объяснять. Может быть ты объяснишь. Есть долгосрочная доходность индекса. Есть какие-то краткосрочные колебания цены. Ты говоришь: индекс США не может быть долгосрочно выгоднее остальных индексов, потому что эффективный рынок и все такое. Я готов этот аргумент принять, если бы колебание цен индекса зависело исключительно (или в основном) от долгосрочных инвесторов. Людей, которые покупают на 20 лет и ждут, не продают и не ребалансируют раньше. По моим ощущениям в реальности это не так. Если есть какие-то исследования на эту тему, я бы с удовольствием почитал.

Я приводил тут уже утрированный пример. Акции А средняя доходность в год 8%, акции Б первые 10 лет растут на 15% в год, потом падают. Акции В первые 10 лет падают, потом растут на 15%. Долгосрочная доходность будет больше у акций А. Но эффективный рынок купит акции Б и акции В (продав акции Б).Цитата (2unreal2b @ 11.5.2020)

А про горе-трейдеров пассаж к тому, что твое рассуждение верно, только если ты считаешь, что у тебя какие-то особые критерии для оценки активов относительно среднего инвестора.

У меня нет никаких особых критериев. Как и у вас.

Я не знаю, что будет с рынком США. Я не знаю как рынок покажет большую доходность в следующие 50 лет. Я просто не согласен с тем, что все исторические данные нужно игнорировать. Гипотеза о том, что рынок США наиболее выгодный (по историческим данным) - это неплохая стартовая гипотеза. Если будут какие-то аргументы или факты против, то вес этой гипотезы в моих глазах будет понижаться. Если будут аргументы или факты за, то повышаться. Но рассуждения в стиле "на историческое ЕВ вообще смотреть не нужно при составлении портфеля, потому что эффективный рынок и все такое. Нужно смотреть только на волатильность" мне кажутся странными. Вот собственно и все. -

Одно из следствий из гипотезы эффективного рынка - невозможно получить доходность выше рыночной не взяв на себя риск больше рыночного (риском считается волатильность). Поэтому, если придерживаться ГЭР, то действительно невозможно с меньшей дисперсией получить большую доходность.

Почему может иметь смысл покупать экономику всего мира, вместо экономики США - могущество США и их благоприятное устройство для бизнеса и фондового рынка не пожизненная константа. И пример фондового рынка Японии, и примеры могущественных империй прошлого, потерявших свои позиции, уже приводились.

Поэтому если вам нужна максимально пассивная инвестиция не только на ближайшие 20 лет, но и на поколения вперёд, то вполне логично вложиться в весь мир, в этом случае вам будет безразлично, какое место будет занимать отдельная страна в мировой экономике через 100 лет. Я бы лично так и сделал, если бы инвестиционный капитал был 10 млн$+, например )

Если же вернуться к более обозримым срокам и более реальным капиталам, то вложится в США выглядит вполне адекватным действием для тех, кто хочет доходность больше среднемировой и готов к большему риску. Потому что конечно, вкладывать в отдельную страну, это больший риск, чем в весь мировой рынок. -

Цитата (destroyalldreamers @ 11.5.2020)

Одно из следствий из гипотезы эффективного рынка - невозможно получить доходность выше рыночной не взяв на себя риск больше рыночного (риском считается волатильность).

Можешь объяснить на пальцах почему? Я действительно не понимаю. Вот допустим утрированный пример. Я покупаю акции на 20 лет и держу их. Все остальные на рынке занимаются исключительно высокочастотной торговлей. Почему условный рынок США при таких условиях не может показывать долгосрочную доходность выше? Чему это противоречит?

Ну и если дальше утрировать. А если мы должны будем купить и держать 100 лет. То разве наличие +ЕВ у какого-то из рынков будет противоречить гипотезе? Никто не покупает и не держит 100 лет. Значит на курс акций это не влияет. А влияют абсолютно другие параметры.

Или есть какая-то оптимальная стратегия торговли по ГТО. Но это же явно не купить и держать акции 20 лет. Стратегия купить и держать 20 лет не является даже локальным максимумом. -

Цитата (Soul @ 11.5.2020)

Я приводил тут уже утрированный пример. Акции А средняя доходность в год 8%, акции Б первые 10 лет растут на 15% в год, потом падают. Акции В первые 10 лет падают, потом растут на 15%. Долгосрочная доходность будет больше у акций А. Но эффективный рынок купит акции Б и акции В (продав акции Б).

Нет, эффективный рынок так не сделает, потому что не знает будущего. Он эффективный, потому что вся информация уже заложена в цене, а не потому что он знает что будет с активами. -

Цитата (Soul @ 11.5.2020)

Можешь объяснить на пальцах почему? Я действительно не понимаю. Вот допустим утрированный пример. Я покупаю акции на 20 лет и держу их. Все остальные на рынке занимаются исключительно высокочастотной торговлей. Почему условный рынок США при таких условиях не может показывать долгосрочную доходность выше? Чему это противоречит?

Если мы исходим из аксиомы, что рынок эффективен, то как только будет способ, которым можно будет получить большую доходность, неся меньшие риски, то учитывая всеобщую доступностей всей информации для всех инвесторов, весь рынок устремится туда, как вода в яму, и этот способ моментально перестанет быть таковым.

40 человек читают эту тему (40 гостей):

Зачем регистрироваться на GipsyTeam?

- Вы сможете оставлять комментарии, оценивать посты, участвовать в дискуссиях и повышать свой уровень игры.

- Если вы предпочитаете четырехцветную колоду и хотите отключить анимацию аватаров, эти возможности будут в настройках профиля.

- Вам станут доступны закладки, бекинг и другие удобные инструменты сайта.

- На каждой странице будет видно, где появились новые посты и комментарии.

- Если вы зарегистрированы в покер-румах через GipsyTeam, вы получите статистику рейка, бонусные очки для покупок в магазине, эксклюзивные акции и расширенную поддержку.

Сорри, но все твои прошлые дискуссии не дают оснований в это верить.

В общем, своё мнение я сказал, а вести длинный спор мне неинтересно.