10 лет

-

1000+подписчиков

-

ПопулярностьТоп-4

-

Постов13,038

-

Просмотров4,160,493

-

Подписок1,871

-

Карма автора+36,168

-

Меркатор. Вас жутко наебали. Выше люди все уже написали. И то, что все доверенности теряют свою силу

+389

-

Два года назад у меня в офисном здании забилась канализация,как каз зимой после НГ. Сколько приезжал

+277

-

По-моему достаточно глупо измерять деньгами насколько ты "мужик". В мире спорта или науки

+263

-

Я не буду писать ничего в твоем блоге, за исключением постов, которые касаются лично меня. Это сообщ

+242

-

157 друзей Сарекела Эта история удивительна тем, насколько экстраординарными могут быть определенные

+233

-

-

Radzha @ 28.05.21

в которых вы видите перспективы роста через 10 дет допустим.

Рост какой-то отдельной экономики совершенно не обязательно должен быть эквивалентен повышенной рыночной доходности этой страны. Это справедливо и для стран, и для отраслей.

И там, и там дело в том, что увеличение капитализации зачастую происходит через IPO новых компаний. Вероятно, есть и другие причины, я не вникал слишком сильно, просто когда-то полу-аксиоматично запомнил.

Работает и в обратную сторону: становящиеся менее актуальными отрасли не означают доходность ниже рынка для инвестора.

Классический пример: за последние 100 лет железнодорожные компании, несмотря на уменьшение их веса в общей экономике, дали доходность выше рынка.

С СНП, вроде, тоже самое: если бы сохранить составы бородатых годов без исключений/включений новых компаний, доходность СНП была бы выше.

Если важно, могу потом накопать цифры/источники, чтобы не быть таким абстрактным.

-

-

Mercator @ 28.05.21

получается, надо дождаться, когда VT будет стоить 0,03% и переложиться в него.

Тут наверно надо уточнить, почему покуда VT стоит 0,08% в год, разумно держать средства в VOO, хоть я и решил, что самый рациональный вариант инвестиций - размазаться ровным слоем по всему миру.

Во-первых, я считаю, что факторное инвестирование, с моей точки зрения, работать в будущем не должно, т.к. перелив капитала из одного актива в другой сейчас прост как никогда, и если бы существовали акции (или типы акций), которые достоверно принесут больше других, то туда капитал и ринулся бы, тем самым подняв их цену (а следовательно, снизив ожидаемую доходность) до среднерыночной.

Полагаю, что ЕВ вложений в любые акции (торгующиеся на бирже) одинаково.

Отсюда вывод: что VOO, что VT имеют одинаковое ЕВ, если бы у них комиссия была бы одинакова. Значит, и пофиг, во что из них вкладываться? Почти да. Но нет, т.к. чем больше акций, тем ниже дисперсия, а в VT акций гораздо больше. Разница в дисперсии хоть и не очень значительная, но есть.

Если предположить, что акции и дальше будут приносить 5,3% годовых в реальных (то есть очищенных от инфляции) деньгах (5,3% - чистая доходность мирового рынка акций с 1900), то имеем следующие цифры.

Вот накопил человек миллион, купил акции и 30 лет их не трогает.

В конце периода у него будет 1000000*1.053^30=4,708,159 денег.

Теперь посчитаем, сколько принесет каждый из ЕТФ с учетом его комиссионных.

VOO 1000000*1.0527^30=4,668,084

VT 1000000*1.0522^30=4,602,024

То есть из-за повышенной комиссии VT скушает 66к долларов. Причем это уже с учетом инфляции, то есть это будет всё та же квартира в областном центре.

Стоит ли оно того, чтобы сглаживать диспу покупкой всего мира вместо покупки США? С моей точки зрения - нет. Причина - тотальная глобализация, в результате которой корреляция мирового рынка с рынком американским близка к 1.

Бонус для тех, кто по каким-то причинам вкладывается не в ЕТФ Вангарда, а в российские аналоги с комиссией 0,9%. Даже если отбросить соображения надежности, через 30 вы получите 1000000*1.044^30=3,639,276. То есть вы отрузите Тинькоффу или там Финэксу миллион.

-

Mercator @ 28.05.21

Надо покупать активы всего мира в правильной пропорции

есть смысл составить пропорцию исходя из доли страны на рынке? США занимает 60% доли на бирже, значит 60/40 мир. Ну и размазаться по странам было бы тоже круто пропорционально их доле рынка, но я так понял хороших индексов нет .

-

Radzha @ 29.05.21

есть смысл составить пропорцию исходя из доли страны на рынке?

Да, исходя из капитализации рынка. Это, к слову, не то же самое, что размер экономики.

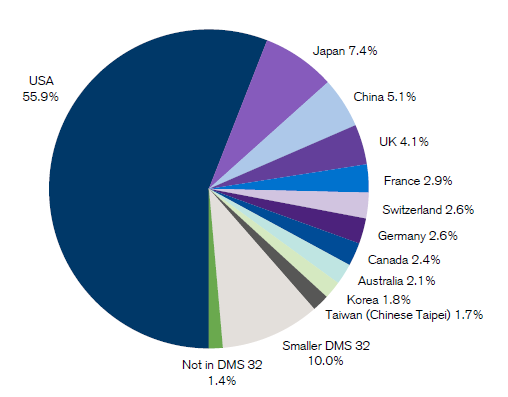

На сегодняшний день правильная пропорция выглядит так

И да, мне не известны ЕТФ, которые отражали бы эту пропорцию и стоили хотя бы 0,04%. Если кто такие ЕТФ знает, не молчите.

-

-

Добрый день! Вопрос ко всем, кто открывал счет в IB.

Подал заявку около 2 недель назад и до сих пор не получил подтверждения. Пишут что application is being reviewed.Можете подсказать, у кого сколько времени занимало открытие счета? Они при регистрации говорили, что подтверждение занимает 1-3 рабочих дня.. При этом я не получил никаких дополнительных вопросов или требований.

Спасибо -

ChanceADV, у меня чуть больше двух недель подтверждали.

-

Mercator @ 29.05.21

получается, надо дождаться, когда VT будет стоить 0,03% и переложиться в него.

Ты не думаешь, что 0.08% это уже "эффективная" комиссия? Что, например, в вангварде оценили цену риска на рынке, и пришли к выводу, что прибыль от VT невозможно увеличить, снижая комиссию (т.е. приток новых покупателей не компенсирует снижение дохода с 1 etf)?

Или, что, например, расходы на поддержку индекса из 9000 компаний как раз примерно в 8/3 больше, чем на 500 компаний.

Короче, мой тезис в том, что 0.08% это тоже уже цена эффективного рынка, и если придерживаться этой гипотезы, то дождаться этого момента невозможно.

-

2unreal2b @ 29.05.21

Ты не думаешь, что 0.08% это уже "эффективная" комиссия? Что, например, в вангварде оценили цену риска на рынке, и пришли к выводу, что прибыль от VT невозможно увеличить, снижая комиссию (т.е. приток новых покупателей не компенсирует снижение дохода с 1 etf)?

Или, что, например, расходы на поддержку индекса из 9000 компаний как раз примерно в 8/3 больше, чем на 500 компаний.

Короче, мой тезис в том, что 0.08% это тоже уже цена эффективного рынка, и если придерживаться этой гипотезы, то дождаться этого момента невозможно.

Да, конечно, такое более, чем вероятно.

В моем слове "дождаться" было больше горького сарказма, чем реальной надежды.

-

freestyler @ 29.05.21

а сколько % инфляции закладываешь в расчёт?

Ты спрашиваешь о прошлом или о будущем?

Если о прошлом, то я не стал углубляться в источники, а просто взял 5,3% из книги, о которой говорил выше, так что не знаю, какая инфляция в какой стране случилась за эти 120 лет.

Если о будущем, то вопрос непонятен.

-

Mercator @ 29.05.21

Если предположить, что акции и дальше будут приносить 5,3% годовых в реальных (то есть очищенных от инфляции) деньгах (5,3% - чистая доходность мирового рынка акций с 1900), то имеем следующие цифры.

Вот накопил человек миллион, купил акции и 30 лет их не трогает.

В конце периода у него будет 1000000*1.053^30=4,708,159 денег.

Теперь посчитаем, сколько принесет каждый из ЕТФ с учетом его комиссионных.

VOO 1000000*1.0527^30=4,668,084

VT 1000000*1.0522^30=4,602,024

То есть из-за повышенной комиссии VT скушает 66к долларов. Причем это уже с учетом инфляции, то есть это будет всё та же квартира в областном центре.

Толку то той квартиры, с собой ее не заберешь. С учетом того, что в этом возрасте выходим на отдых и определяющим будет больше размер пенсии. То в первом случае она составит (капитал/300) 15560, во втором 15340. Разницу в один процент не заметишь.

-

Mercator @ 29.05.21

Ты спрашиваешь о прошлом или о будущем?

Если о прошлом, то я не стал углубляться в источники, а просто взял 5,3% из книги, о которой говорил выше, так что не знаю, какая инфляция в какой стране случилась за эти 120 лет.

Если о будущем, то вопрос непонятен.

Для ориентира, как примерно индексировать инвест банкрол и дисконтировать доходы

5% инфляции для Usd думаю норм цифра, в разных источниках похожие оценки встречал

-

Mercator @ 29.05.21

Во-первых, я считаю, что факторное инвестирование, с моей точки зрения, работать в будущем не должно, т.к. перелив капитала из одного актива в другой сейчас прост как никогда, и если бы существовали акции (или типы акций), которые достоверно принесут больше других, то туда капитал и ринулся бы, тем самым подняв их цену (а следовательно, снизив ожидаемую доходность) до среднерыночной.

Полагаю, что ЕВ вложений в любые акции (торгующиеся на бирже) одинаково.

Тут все не так просто. Есть разные объяснения почему факторы работают. Юджин Фама первым описал эти аномалии моделями и формулами на основе их риска. В его теории факторы дают ту же самую доходность на единицу риска, что и другие активы, как раз потому что рынок достаточно эффективен для этого. То есть факторы рискованней и поэтому больше оплачиваются.

Другое объяснение связано с поведенческой экономикой. Тут люди предлагают и тестируют объяснения разной степени убедительности, почему некоторые акции будут давать больше профита без увеличения риска, и почему рынку трудно устранить эти неэффективности.

-

freestyler @ 29.05.21

Для ориентира, как примерно индексировать инвест банкрол и дисконтировать доходы

5% инфляции для Usd думаю норм цифра, в разных источниках похожие оценки встречал

Дисконтируй по фактической инфляции.

Вот тут каждый месяц публикуются официальные данные об инфляции. Только учти, что конкретно эти данные приведены не в процентах годовых, а в процентах за месяц.

Иными словами, если корзина месяц назад стоила $100.00, а сегодня стоит $100.50, то в соответствующей графе будет +0,5%.

-

sanitar @ 29.05.21

Тут все не так просто. Есть разные объяснения почему факторы работают. Юджин Фама первым описал эти аномалии моделями и формулами на основе их риска. В его теории факторы дают ту же самую доходность на единицу риска, что и другие активы, как раз потому что рынок достаточно эффективен для этого. То есть факторы рискованней и поэтому больше оплачиваются.

Другое объяснение связано с поведенческой экономикой. Тут люди предлагают и тестируют объяснения разной степени убедительности, почему некоторые акции будут давать больше профита без увеличения риска, и почему рынку трудно устранить эти неэффективности.

Я читал об этом. Но эта теория разбивается практикой, а именно, не существует на данный момент отдельных акций или групп акций, про которые можно было бы сказать, что они по ЕВ обгонят средние значения на такой-то процент, т.к. в них заложены такие-то рисковые особенности.

-

Привет,а а у тебя нет в планах увеличивать долю SPDW относительно voo до уровня капитализации рынка? Если не секрет ,можешь сказать как в процентах выглядит твой портфель сейчас?

-

Mercator, Не очень понял почему ты считаешь, что теория разбивается практикой. Я о таком не слышал по крайней мере. Да, теория далека от совершенства. Но широко признанные, обвешанные всеми возможными медалями академики, продолжают заниматься этим вопросом. Что точно могу сказать, так это то, что данные по доходам активов (выборка) накапливается медленно с течением времени. Тут нельзя как в физике провести тысячи экспериментов. Приходится ждать. Нет достаточного количества данных и статистически значимых значений величин, чтобы утверждать, что факторы не работают.

Сообщение отредактировал sanitar - 30.5.2021, 8:43 -

beermix @ 29.05.21

Толку то той квартиры, с собой ее не заберешь. С учетом того, что в этом возрасте выходим на отдых и определяющим будет больше размер пенсии. То в первом случае она составит (капитал/300) 15560, во втором 15340. Разницу в один процент не заметишь.

Например:

Ты можешь при выходе на пенсию подарить квартиру внуку... и получать те же 15340

а можешь просто получать 15340, а внук пусть сам зарабатывает

- Вы сможете оставлять комментарии, оценивать посты, участвовать в дискуссиях и повышать свой уровень игры.

- Если вы предпочитаете четырехцветную колоду и хотите отключить анимацию аватаров, эти возможности будут в настройках профиля.

- Вам станут доступны закладки, бекинг и другие удобные инструменты сайта.

- На каждой странице будет видно, где появились новые посты и комментарии.

- Если вы зарегистрированы в покер-румах через GipsyTeam, вы получите статистику рейка, бонусные очки для покупок в магазине, эксклюзивные акции и расширенную поддержку.

С целью гемблинга? Нет, я не азартен, на выстрел не играю.